São inúmeras as matérias que a cada dia falam sobre a alta da inadimplência no Brasil em 2022. Abaixo algumas manchetes que tenho visto:

Analisar números e dados geralmente não é tão simples, e muitas vezes análises trazem um certo viés em relação ao que deveria ser uma análise completa. E para uma análise completa temos que trazer a história, ou melhor o comportamento de períodos maiores para que possamos efetivamente ter conclusões que permitam entender o cenário atual e o tamanho dos problemas. Por isso vale contextualizarmos.

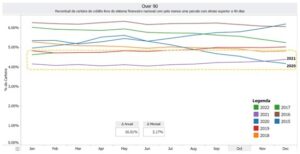

Acompanho de muito, mas muito perto, os principais indicadores sobre endividamento e de inadimplência divulgados pelo BACEN. Atualizamos mensalmente estes indicadores no FICO Risk Trends que nada mais é do que cópia dos dados divulgados pelo BACEN, porém em uma visão gráfica e de forma muito simplificada. O FICO Risk Trends pode ser acessado gratuitamente através do link a seguir, por qualquer pessoa: https://public.tableau.com/app/profile/risktrends/viz/RiskTrends/RiskTrends

Dados do BACEN, entretanto, concentram o peso dos 5 maiores bancos do brasil, com uma carteira de clientes muito grande. Por isso a cerca de 4 a 5 anos fui responsável pela criação de um grupo chamado de “Melhores Práticas em Risco” que hoje possui 36 financeiras, administradoras de cartão, supermercadistas; compartilhando os indicadores de inadimplência.

Desde o início da pandemia, em março de 2020, venho ainda mais atento aos números de inadimplência no país dado ao cenário da COVID e do fique em casa incentivado pela contaminação em massa.

Indicadores de mercado relacionados a inadimplência.

Então vamos lá! Se eu te perguntar como foram os indicadores de inadimplência nos anos de 2020 e 2021. O que você me diria?

Imagino que dirá: A foram péssimos, porque muitos ficaram sem trabalhar, ocorreu aumento de endividamento e desemprego estava em alta. Correto??

Pois é se está foi sua resposta você está enganado!

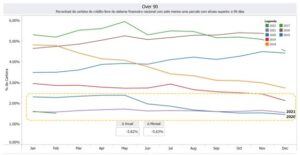

Veja como se comportou o principal indicador de inadimplência, para pessoas físicas, divulgado pelo Banco central comparando estes anos aos 5 anos anteriores:

Vejam que os anos de 2020 e 2021 aparecem com um percentual de inadimplência abaixo dos anos de 2015 a 2019. É certo que a partir de março de 2020 até maio a curva de inadimplência foi crescente:

Este crescimento, porém, é explicado não por uma elevação da inadimplência por incapacidade de liquidez, mas sim pelo desconhecimento do ONDE PAGAR, dado o fechamento do comercio em geral.

Me lembro que na oportunidade fizemos diversas reuniões com o grupo de Melhores Práticas e o grande foco das empresas era. Como posso ajudar meus clientes a realizarem seus pagamentos a distância. Os meios de pagamento digitais foram alavancados pela necessidade e após quase dois anos do início da pandemia, milhares de consumidores aprenderam e não voltam mais a se deslocar para fazer pagamentos.

Mas e as pessoas jurídicas? Sabemos que muitas pequenas empresas sobreviveram com dificuldade a crise, e como se comportou a inadimplência?

Vejam que também no segmento de pessoas jurídica os anos de pandemia mostraram os melhores percentuais de inadimplência dos últimos 5 anos.

Mas Porque a Inadimplência não estourou?

Alguns fatores são importantes e devem ser destacados para explicar os indicadores positivos, vamos falar um pouco de cada um:

1 – Credores entenderam que o momento seria difícil e trabalharam rapidamente nas ofertas de refinanciamento e prorrogação de vencimentos.

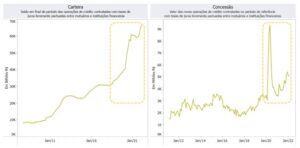

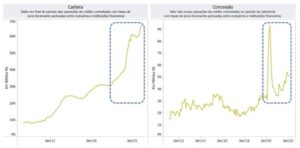

Os gráficos acima mostram o crescimento da Carteira e das concessões de linhas de refinanciamento de débitos. Vejam a evolução do crescimento de concessões no mês de março de 2020.

Independentemente de sua posição política, é fato e os números mostram, que o governo brasileiro realizou um plano de suporte a cidadãos e empresas conforme podemos ver nos 2 próximos itens:

2 – O Auxílio Emergencial atingiu aproximadamente 68 milhões de brasileiros e representou 8% do PIB, enquanto a média dos auxílios de países ricos foi de 6,7% segundo estudo da universidade de Columbia.

3 – O governo retomou o PRONAMPE um programa, de créditos direcionados, voltados para pequenas e médias empresas, onde a carteira de crédito cresceu de forma nunca vista chegando a um total de R$ 235 bilhões, conforme gráfico abaixo:

Mas afinal, e 2022?

O ano de 2022 começou cheio de desafios. Um ano onde além da busca da retomada econômica pós pandemia, ainda encaramos uma guerra a qual, mesmo distante, impacta o cenário mundial.

Além disso 2022 traz o desafio das eleições presidenciais que movimentam todo cenário político e econômico.

Logo no início do ano dois indicadores foram destaque nos principais meios de comunicação:

O endividamento médio das famílias e o desemprego, este último, que começa a partir de março de 22, mostrar um sinal de recuperação, porém ainda apresenta um número elevado. Estes indicadores por mais que demonstrem fatos preocupantes não tem exatamente uma conexão direta com a curva de inadimplência, conforme gráfico abaixo:

Vejam por exemplo alguns momentos, onde temos crescimento de endividamento e queda de inadimplência.

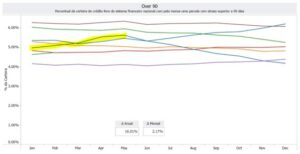

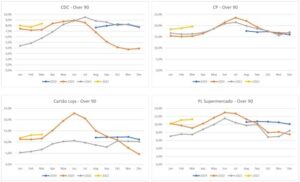

Como disse, os indicadores do Banco central carregam um peso muito grande dos grandes bancos. Então vamos olhar alguns indicadores do grupo de melhores práticas que totalizam um grupo de 36 empresas. Nestes indicadores o histórico é comparando ano a ano com o limite de 2019.

Percebemos realmente um 2022 com um crescimento em relação aos anos de 20 e 21. Porém outros indicadores como por exemplo a primeira rolagem, que demonstra o percentual de clientes que passou de em dia para 1 a 30 dias, não demonstra o mesmo comportamento do indicador acima o qual demonstra o percentual de clientes que encontram-se acima de 90 dias de atraso sobre a carteira.

Com isso podemos perceber um fato muito relatado em conversas que tenho. Quando o cliente ultrapassa 30 a 60 dias de atraso, o processo de recuperação trona-se muito mais complicado.

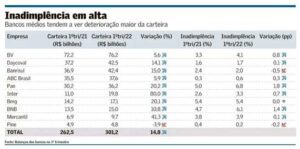

Outra relação que demonstra a piora do cenário de 2022 é o indicador do BACEN, aberto por bancos médios:

A inadimplência geral destes bancos, demonstra percentuais elevados, lembrando mais uma vez o indicador over 90, ou seja, acima de 90 dias.

E como atacar este momento?

Um dia em um bate papo um grande amigo, recebi o seguinte questionamento falando sobre cobrança de débitos, ele disse:

“Você já parou pra pensar que por melhor que seja a estrutura de cobrança, quem manda de verdade nesse negócio é o inadimplente? Se o cara não quiser/puder pagar, não existe estrutura ou processo de cobrança que faça milagres”

E isso veio de encontro a algo que já venho batendo a algum tempo e que entendo que é uma das principais oportunidades para os dias de hoje e futuros também.

Eu, estrutura de cobrança. Tenho planos e ofertas para efetivamente recuperar o cliente? Recuperar mesmo!!! Não receber uma entrada e mais uns 40 a 50% do saldo parcelado e voltar a ter o cliente em minha fila de cobrança?

E neste sentido, as empresas credoras têm duas soluções o tratamento de suas carteiras de inadimplentes:

1 – Vendo minha carteira, pois já fiz tudo que acho que podia. E essa pode ser uma solução durável até que securitizadoras também esgotem suas capacidades de cobrança.

2 – Entendo meu inadimplente como devo entender, e ofereço a ele condições que demonstrem o quanto ele é importante para mim. Por exemplo um cliente de 5 anos que utiliza meu produto mensalmente, que atrasou e no final sempre me paga, que usa linhas de crédito rotativo por exemplo em um cartão, será que faz sentido em um momento em que novamente ele esteja inadimplente e em um momento realmente difícil, eu, ainda querer gerar receita pelo atraso? Não faz, mas sentido ele liquidar esta dívida com benefícios e voltar a consumir??

Enfim quem manda no negócio Cobrança é o inadimplente. Você estrutura de cobrança, por outro lado não vai dar opções que atendam apenas o cliente. Lembramos que o que se busca em um processo de cobrança é sempre uma relação GANHA X GANHA! E quantas destas relações fazemos no dia a dia.

Passou o momento de esquecer as evoluções apenas da tecnologia. Cobrança de inadimplentes é uma atividade humana e depende da evolução das relações humanas e verdadeiras. Não basta apenas fingir que se busca recuperar o cliente e montar um plano de negociação cheio de juros.

Nem sempre se ganha hoje, mas em uma visão sustentável, ganhamos muito no futuro. Que é o que mais buscamos ter. Um futuro!!!

E aí? Quem tem medo da inadimplência de 2022??

Texto publicado no Televendas & Cobranças